Préambule

Contexte

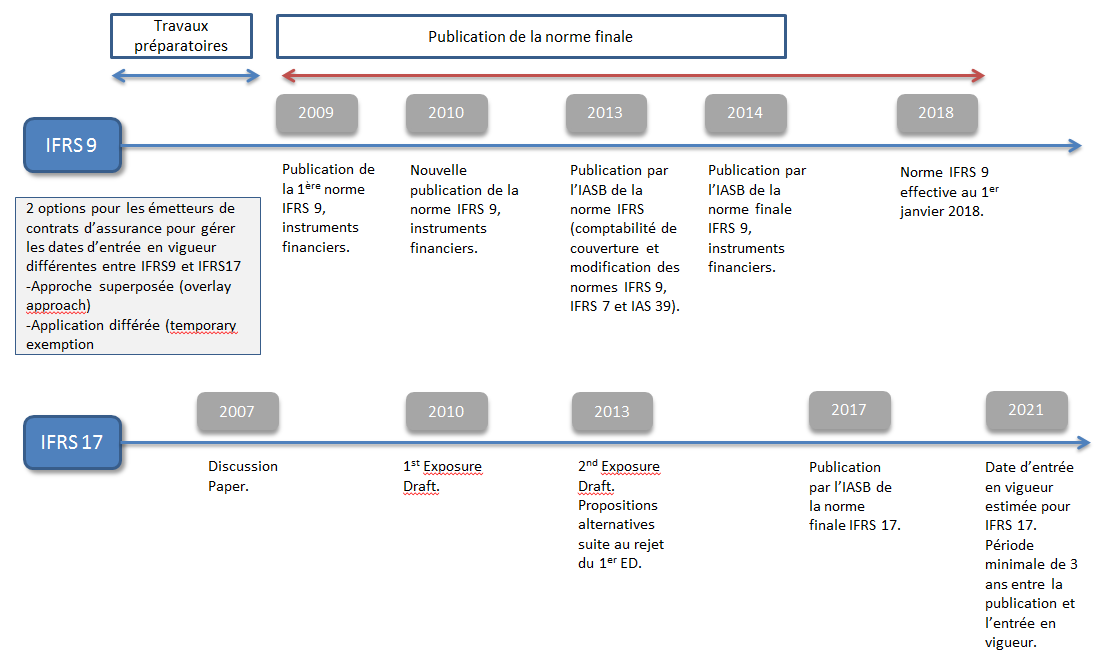

La mondialisation de l’économie a nécessité l’internationalisation des méthodes comptables et financières. Qu’il s’agisse de la norme IFRS9 pour les banques, instituée au lendemain de la crise financière de 2008 ou de la norme IFRS17 qui permet de standardiser les pratiques des pourvoyeurs d’assurance, elles ont considérablement bouleversé les usages.

La norme IFRS9 : vers un rapprochement de la comptabilité et du risque

La comptabilité est une source d’information non négligeable pour les professionnels de la finance. De fait, il a semblé nécessaire de bousculer les habitudes en associant ces deux notions afin de les faire converger.

La norme IFRS17 : un langage commun pour les assureurs

L’harmonisation des méthodes permet à tous les acteurs de parler le même langage. Les investisseurs peuvent ainsi disposer d’une information identique non biaisée par des pratiques locales.

Interdépendance des deux normes

Le décalage des dates d’entrée en vigueur des deux normes peut induire une instabilité du P&L. Sous certaines conditions, les assureurs pourront choisir entre un parallel run IFRS 9 / IFRS 17 ou décaler la mise en place de ces normes à janvier 2021.

Contexte

Dans une optique de transparence et d’harmonisation, l’IASB a entrepris de déterminer des normes comptables et financières internationales.

Les normes IFRS ont pour but premier de refléter les sources (passif) et les investissements (actif) des entreprises. La transparence est donc de mise pour toutes les bancassurances. Les entités concernées par la mise en place des normes IFRS ne comptent pas seulement les grands groupes du CAC 40. En effet, toutes les entreprises cotées ainsi que leurs filiales françaises ou étrangères doivent désormais se conformer à ce nouveau dispositif.

La norme IFRS 9 : vers un rapprochement de la comptabilité et du risque

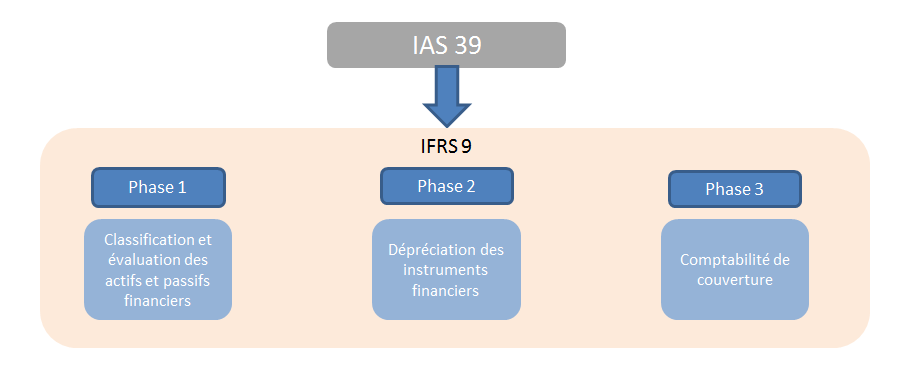

La transition vers la norme IFRS9 qui porte sur les instruments financiers a été rendue nécessaire par la crise financière de 2008. À l’instigation du G20, des travaux ont été menés pour réviser la norme IAS 39 pour ce qui concerne la partie financière.

Elle se décline en trois phases d’application :

Phase 1 : Classification et évaluation des actifs et passifs financiers.

Phase 2 : Dépréciation des instruments financiers.

Phase 3 : Comptabilité de couverture.

L’objectif de la révision de la norme IAS 39 était de donner une meilleure lisibilité des états financiers par la simplification de la classification et de l’évaluation des instruments financiers.

Le classement et l’évaluation des actifs financiers comptent parmi les principales différences entre les normes IFRS 9 et IAS 39.

Les améliorations apportées par IFRS 9 incluent :

Une simplification et une réduction des catégories d’instruments financiers rendant la lecture des états financiers plus facile.

Une approche logique et unique pour la classification et l’évaluation des actifs financiers qui reflète le modèle économique. En outre, le champ d’application des deux normes diffère en ce sens qu’en IAS 39, certains engagements de prêts comme par exemple les contrats de garantie financière sont exclus alors qu’en IFRS 9, tous les engagements de prêts entrent dans le champ d’application des dispositifs de dépréciation.

L’approche est également modifiée. Alors qu’IAS 39 se basait sur un modèle de pertes avérées, IFRS 9 quant à lui prend se fonde sur un modèle de pertes encourues.

Pour finir, l’IAS 39 utilisait différentes méthodes de mesures de dépréciation pour des actifs semblables. L’IFRS 9 se base uniquement sur le « bucketing » pour segmenter ses actifs selon qu’ils n’ont pas d’augmentation significative du risque de crédit (Bucket 1), qu’ils ont une augmentation significative du risque de crédit (Bucket 2) ou qu’ils sont en défaut (Bucket 3).

La norme IFRS 17 : un langage commun pour les assureurs

La norme IFRS 17 (également considérée comme la norme IFRS 4 Phase 2) vient amender la norme IFRS 4 en ce sens qu’elle permet l’harmonisation des pratiques comptables. En effet, cette dernière permettait de traiter les données comptables avec des spécificités locales.

La précédente norme sur les contrats d’assurance était en réalité un standard provisoire qui a permis aux entités d’utiliser une large variété de méthodes comptables reflétant des exigences comptables nationales. Les différences de traitements comptables à travers les différentes juridictions et les multiples produits rendaient l’information complexe pour les investisseurs et les analystes.

La plupart des parties prenantes ont convenu du besoin d’une norme comptable d’assurance globale et commune.

IFRS 17 établit que des principes semblables soient appliqués aux contrats avec des caractéristiques de participation discrétionnaires publiées. L’objectif est d’assurer que les entités fournissent des informations pertinentes reflétant au mieux les contrats détenus.

Cette norme permet de mieux refléter le fait qu’un contrat d’assurance combine les caractéristiques à la fois d’un instrument et d’un contrat de service. En outre, de nombreux contrats d’assurance génèrent des cash flows avec une grande variabilité sur une longue période.

L’application de la norme IFRS 17 repose sur 4 grandes étapes :

- Identification et reconnaissance d’un contrat d’assurance :

– Reconnaissance et comptabilisation d’un contrat d’assurance conformément à IFRS 17 et traitement spécifique des composantes non assurantielles.

– Reconnaissance du contrat au plus tôt entre le début de la période de couverture du risque et le paiement de la première prime.

- Évaluation et comptabilisation initiale d’un contrat d’assurance :

– Évaluation sur la base des dernières informations disponibles à la date de valorisation.

– Choix du modèle d’évaluation : VFA, BBA, PAA (cf. Glossaire ci-dessous).

- Évaluation et comptabilisation d’un contrat d’assurance aux dates ultérieures :

– Évaluation à chaque période sur la base d’informations actualisées.

– Reconnaissance des changements d’estimations des prestations futures.

- Présentation des états financiers :

– Comparabilité des résultats avec les autres industries financières.

– Présentations d’informations supplémentaires permettant d’expliquer au mieux les résultats.

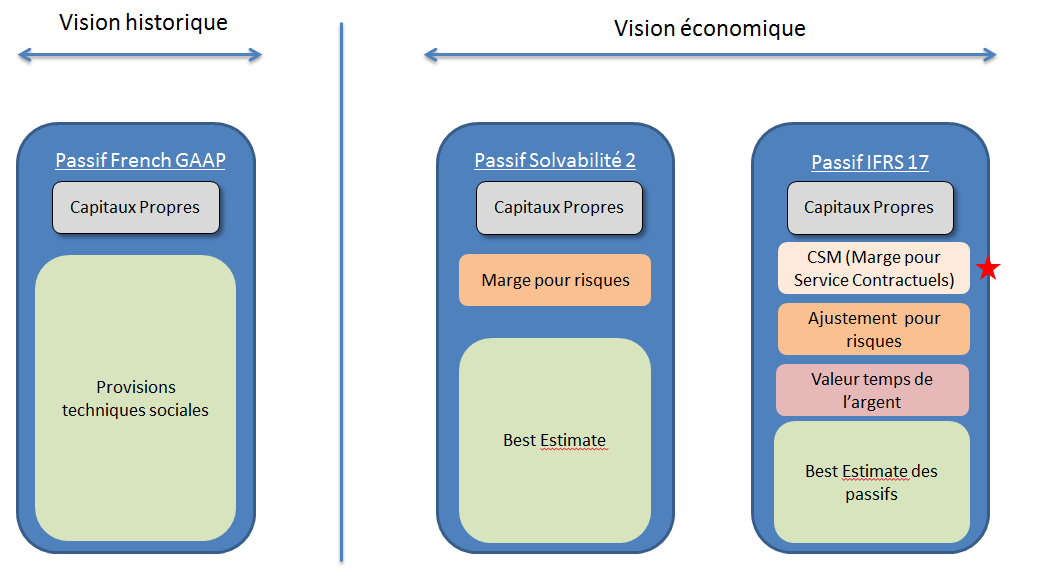

Des évolutions importantes orientent le bilan IFRS vers une vision économique :

Il existe des synergies apparentes avec le bilan Solvabilité 2 : Best Estimate et ajustement pour risques. Cependant, la norme IFRS 17 permet de mieux quantifier les risques futurs et refléter les risques encourus.

Le Best Estimate correspond « à la moyenne pondérée par leur probabilité des flux de trésorerie futurs, compte tenu de la valeur temporelle de l’argent (valeur actuelle attendue des flux de trésorerie futurs), estimée sur la base de la courbe des taux sans risque pertinents. Le calcul de la meilleure estimation est fondé sur des informations actualisées et crédibles et des hypothèses réalistes et il fait appel à des méthodes actuarielles et statistiques adéquates, applicables et pertinentes ».

La marge pour risques « est calculée de manière à garantir que la valeur des provisions techniques est équivalente au montant que les entreprises d’assurance et de réassurance demanderaient pour reprendre et honorer les engagements d’assurance et de réassurance ».

La différence notable réside dans le fait d’utiliser une marge visant à écouler le gain attendu. Selon l’article 38, CSM est une marge représentant les profits attendus qui seront reconnus au rythme de l’écoulement des engagements. Cette dernière vise à annuler tout gain à la souscription, puis à le libérer au rythme des services rendus. Elle est également un élément de compensation des écarts d’estimation des flux futurs de trésorerie. Elle ne peut pas être négative et ne prend pas en compte les périodes de couvertures passées.

Interdépendance des deux normes

Les enjeux de l’interdépendance des deux normes proviennent du fait que la norme IFRS 9 impacte considérablement la gestion de l’actif et du passif. Elle induit également des modifications dans la modélisation de la dépréciation et par voie de conséquence modifie également la comptabilité de couverture. En outre, le fait que les dates d’entrée en vigueur des deux normes soient décalées de plusieurs années peut entraîner des complications à cause d’une instabilité induite sur la gestion du P&L.

Une solution est de comptabiliser en « Autres éléments du résultat attendu » la volatilité inhérente à l’application de la norme IFRS 9 (Overlay approach) pendant toute la phase d’implémentation de la norme IFRS 17. Par exemple, pour les actifs financiers mesurés à leur juste valeur sous IFRS 9 qui ne le seraient pas sous IAS 39 ou pour des contrats qui ne sont pas liés à des activités autres que celles de l’assurance.

Le but est de retirer toute volatilité additionnelle du P&L tout en étant le plus transparent possible. « L’overlay approach » nécessite un effort supplémentaire. Il exige un « parallel run » IFRS9/IAS 39 de la part des assureurs entre la première mise en œuvre d’IFRS 9 et celle d’IFRS 17.

Les adversaires de cette méthode arguent que le mélange de deux normes peut conduire à des incohérences dans le bilan du fait de représentations comptables différentes. En effet, les passifs des assureurs sont comptabilisés selon des normes locales et donc à leur juste valeur (Best Estimate). Tandis que les actifs sont comptabilisés en valeur de marché selon la norme IFRS 9.

Une solution alternative pour les entités à dominante assurantielle serait de décaler la mise en place de la norme IFRS 9 jusqu’en 2021. De fait, la norme IAS 39 restera la norme en cours (Temporary Exemption).

Cependant, les assureurs voulant bénéficier de cette méthode devront passer un « predominance test » afin de déterminer la part de passif d’assurance dans la totalité du bilan de l’entité.

Les activités d’une entité sont à dominante assurantielle si :

- Le ratio de prédominance est supérieur à 90%;

- Si le ratio de prédominance est compris entre 80 et 90% et que l’entité peut fournir la preuve que ses activités non liées à l’assurance ne sont pas significatives.

Le ratio de prédominance est défini comme suit :

- Au numérateur : la somme des valeurs comptables du passif lié à l’assurance

- Au dénominateur : la somme totale des valeurs comptables

Conclusion

Au final, il apparaît que les normes IFRS impactent considérablement les méthodes comptables : la collecte, l’analyse et la présentation de l’information s’en trouvent bouleversées.

« L’overlay approach », qui s’applique aux instruments financiers liés à des contrats d’assurance et comptabilisés à leur juste valeur dans IFRS 9 apporte de la transparence et de la cohérence dans le bilan et supprime l’instabilité du P&L.

La « deferral approach » donne la possibilité à des entités ayant une activité dominante liée à l’assurance d’appliquer IAS 39 à tous ses actifs financiers. Mais une filiale publiant des états financiers individuels doit appliquer la norme IFRS 9.

Néanmoins concernant les entités à dominante non assurantielle, les états financiers seront publiés sous IFRS 9 mais une filiale publiant des états financiers individuels pourra choisir de rester sous IAS 39.

Finalement, en ce qui concerne la date de mise en œuvre d’IFRS 9, si « l’overlay approach » est adoptée, une entité d’assurance devrait calculer son passif d’assurance en considérant l’impact tant des normes IAS 39 et IFRS. Le report d’IFRS 9 exigerait probablement une plus grande transparence. Ceci implique que, indépendamment de la solution choisie par l’assureur, les exigences opérationnelles seront toujours significatives car ils devront jongler à la fois en IFRS 9 et en IAS 39 à partir de l’exercice financier 2018. Les assureurs devraient donc accélérer des préparatifs pour mettre en œuvre la nouvelle norme.

Glossaire

VFA : Variable Fee Approach. Méthode appliquée sur le contrat participatif direct (ex : contrat d’assurance vie). L’assuré participe à un pool d’actifs spécifié. L’assureur s’attend à verser une part significative des rendements. Une part significative des prestations devrait varier avec la valeur des actifs).

BBA : Building Block Approach. Modèle général appliqué aux contrats participatifs indirects. Il s’agit de contrats dont les flux varient avec les éléments sous-jacents mais qui ne sont pas éligibles à la VFA comme les contrats d’assurance emprunteurs.

PAA : Premium Allocation appliqué aux contrats non participatifs (ex : des contrats dont les flux ne varient pas avec les éléments sous-jacents).